티스토리 뷰

목차

프리랜서로 활동하며 3.3% 세금을 원천징수 당한 경험이 있으신가요?

혹은 플랫폼을 통해 수익을 벌었는데 세금 처리를 어떻게 해야 할지 막막하신가요?

이번 글에서는 프리랜서의 세금 신고 방법과 함께, 불필요한 세금 납부를 줄일 수 있는 절세 전략까지 함께 정리해 드리겠습니다.

프리랜서로 분류되는 소득

네. 프리랜서는 '사업자 등록을 하지 않은 개인사업자'로 분류되며, 매년 5월 종합소득세를 자진 신고해야 합니다.

- 플랫폼(크몽, 숨고, 탈잉 등) 수입

- 인플루언서 활동비, 유튜브 수익

- 디자인, 개발, 강의 등 용역 제공

이러한 소득은 대부분 기타소득 또는 사업소득으로 보고됩니다. 연간 1원이라도 수익이 발생했다면 국세청에는 해당 정보가 자동 전달될 수 있습니다.

프리랜서 세금 신고 하는 방법

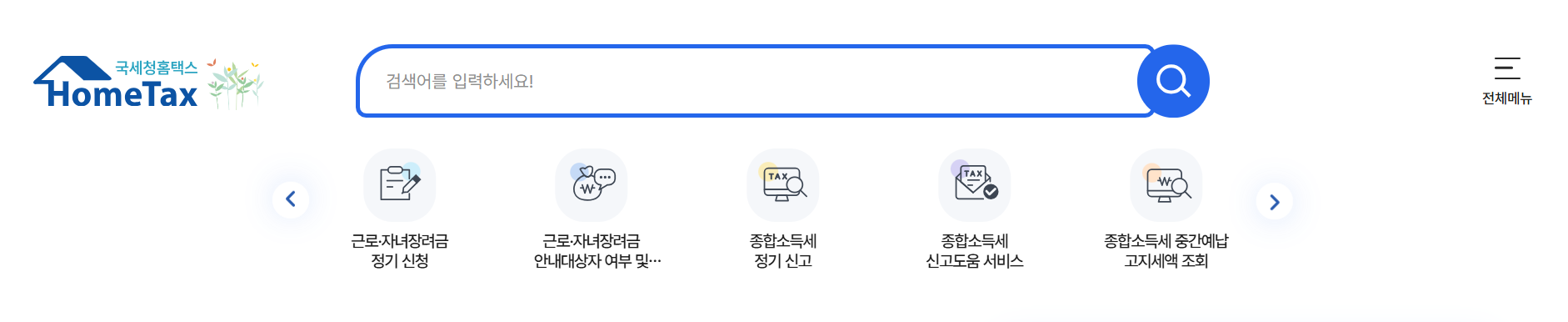

프리랜서 소득 신고는 홈택스를 통해 할 수 있으며, 다음과 같은 절차를 따릅니다.

- 홈택스 로그인 → [종합소득세 신고]

- ‘간편 신고서’ 또는 ‘일반 신고서’ 중 선택

- 사전 채움된 소득자료 확인

- 경비 입력 또는 경비율 선택

- 납부세액 확인 후 전자납부

세무 지식이 없다면 '기준경비율 신고'가 가장 간단하지만, 공제가 적어 불리할 수 있습니다.

간편장부 vs 추계 신고

| 항목 | 간편장부 신고 | 추계 신고 |

|---|---|---|

| 장부 작성 | 필요 (간단한 수입·지출 기록) | 필요 없음 |

| 경비 인정률 | 실제 지출 전액 반영 가능 | 경비율(50~70%)만 인정 |

| 세액 | 적을 수 있음 | 상대적으로 높음 |

수입보다 지출이 많거나, 초기 프리랜서라면 간편장부 신고가 유리합니다.

3.3%만 떼면 끝나는 거 아니었나요?

많은 프리랜서가 혼동하는 부분입니다. 거래처에서 3.3%를 원천징수한 것은 “선납” 개념일 뿐, 실제 세금 정산은 5월 종합소득세 신고를 통해 완료됩니다.

만약 지출이 많다면 오히려 환급을 받을 수 있고, 추가 세금이 발생할 수도 있습니다.

절세 꿀팁 5가지

1. 비용 증빙 자료 꼭 챙기기

- 노트북, 소프트웨어, 도서, 교통비, 통신비 등 사업 관련 지출 가능

- 카드영수증, 세금계산서, 간이영수증 등 최대한 확보

2. 사업자 등록 고려

사업자 등록을 하면 부가세 환급, 세액공제, 세무서 신뢰도 증가 등 장점이 있습니다.

3. 전자세금계산서 발행 시 신뢰도 향상

클라이언트에게 전자세금계산서를 발행하면 신고자료가 누락되지 않고, 지급 지연 리스크도 줄어듭니다.

4. 경비율과 실제경비 비교 후 선택

홈택스 모의계산 기능을 활용해 어떤 방식이 유리한지 시뮬레이션 해보는 것이 좋습니다.

5. 절세 항목 챙기기

- 국민연금, 건강보험, 보장성 보험료 등은 공제 가능

- 기부금, 교육비, 의료비도 대상이 될 수 있음

주의할 점

- 미신고 시 가산세 부과: 최대 20%

- 연 2회 이상 반복 시 세무조사 대상 가능성 증가

- 카드매출, 계좌이체 등은 국세청에 자동 보고됨

결론

프리랜서도 엄연히 사업자로 분류되는 만큼, 소득에 대한 책임 있는 신고가 필요합니다.

홈택스를 통해 간편하게 신고할 수 있으며, 지출 증빙만 잘 챙겨도 불필요한 세금을 줄일 수 있습니다.

처음에는 다소 어렵게 느껴질 수 있지만, 연 1회만 정확히 해두면 불이익 없이 활동을 지속할 수 있습니다.

관련 글 추천

※ 본 글은 일반적인 정보 제공용이며, 개별 세무상담은 세무사와 상담하시기 바랍니다.